En la Comunidad Autónoma de Galicia, el juego de las apuestas es uno de los juegos regulados por la ley 14/1985, de 23 de octubre, reguladora del juego y apuestas en Galicia, aprobada por el Parlamento de Galicia en virtud de las competencias establecidas en el artículo 27.27 del Estatuto de autonomía de Galicia, aprobado por la Ley orgánica 1/1981, de 6 de abril, del Estatuto de autonomía para Galicia, y está incluido en el Catálogo de juegos de la Comunidad Autónoma de Galicia aprobado por Decreto 116/1986, de 4 de junio, por el que se aprueba el Catalogo de juegos de la Comunidad Autónoma de Galicia. En el ejercicio de la potestad reglamentaria prevista en el artículo 22 c) de la Ley 14/1985, de 23 de octubre, la Xunta, mediante el por Decreto 162/2012, de 7 de junio, por el que se aprueba el Reglamento de apuestas de la Comunidad Autónoma de Galicia. Las autorizaciones de comercialización y explotación de este juego comenzaron expedirse en el año 2013.

El juego de las apuestas viene gravado por la tasa fiscal sobre rifas, tómbolas apuestas y combinaciones aleatorias, cuya regulación viene recogida en el Decreto 3059/1966, de 1 de diciembre, por el que se aprueba el texto refundido de tasas fiscales.

Por lo que respecta a la tasa fiscal es necesario señalar que es un tributo estatal, cuyo rendimiento está cedido a las comunidades autónomas desde la Ley 30/1983, de 28 de diciembre, de cesión de tributos del Estado a las comunidades autónomas. Actualmente, la norma que rige la cesión de los tributos estatales a las comunidades autónomas es la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las comunidades autónomas de régimen común y ciudades con estatuto de autonomía y se modifican determinadas normas tributarias. En virtud de las competencias normativas reconocidas en esta ley, la Comunidad Autónoma de Galicia aprobó el texto refundido de las disposiciones legales de la Comunidad Autónoma de Galicia en materia de tributos cedidos por el Estado, aprobado por el Decreto legislativo 1/2011, de 28 de julio, por el que se aprueba el texto refundido de las disposiciones legales de la Comunidad Autónoma de Galicia en materia de tributos cedidos por el Estado, modificado posteriormente por la Ley 12/2011, de 26 de diciembre, de medidas fiscales y administrativas; Ley 8/2012, de 29 de junio, de vivienda de Galicia; Ley 2/2013, de 27 de febrero, de presupuestos generales de la Comunidad Autónoma de Galicia para el año 2013; Ley 9/2013, de 19 de diciembre, de emprendimiento y de la competitividad económica de Galicia; Ley 11/2013, de 26 de diciembre, de presupuestos generales de la Comunidad Autónoma de Galicia para el año 2014; Ley 12/2014, de 22 de diciembre, de medidas fiscales y administrativas y Ley 4/2015, de 17 de junio, de mejora de la estructura territorial agraria de Galicia. Así, en relación a la tasa fiscal sobre el juego de apuestas, apuestas deportivas y de competición, las normas legales aplicables en la Comunidad Autónoma de Galicia vienen recogidas en el Decreto 3059/1966, de 1 de diciembre (respecto al hecho imponible y a los obligados tributarios) y en el texto refundido de las disposiciones legales de la Comunidad Autónoma de Galicia en materia de tributos cedidos por el Estado, aprobado por el Decreto legislativo 1/2011, de 28 de julio, en el que se regulan el resto de los elementos esenciales del tributo y los aspectos de liquidación y pago de la tasa fiscal sobre rifas, tómbolas, apuestas y combinaciones aleatorias.

El artículo 30 del texto refundido de las disposiciones legales de la Comunidad Autónoma de Galicia en materia de tributos cedidos por el Estado, dispone que la Consellería competente en materia de hacienda aprobará, en su caso, los modelos mediante los que los sujetos pasivos deberán declarar, autoliquidar e ingresar el importe correspondiente en la forma, en el lugar y en los plazos que determine reglamentariamente. Señala también dicho precepto que la consellería competente en materia de hacienda podrá disponer que las declaraciones y/o autoliquidaciones del tributo se efectúen mediante los programas informáticos de ayuda que, en su caso, se aprueben. Asimismo, podrá disponer la obligatoriedad de su presentación y el pago mediante medios telemáticos. Por su parte, el artículo 39 del Texto refundido de las disposiciones legales de la Comunidad Autónoma de Galicia en materia de tributos cedidos por el Estado establece las obligaciones de suministro de información a las que quedan sujetos los operadores de juegos con objeto de salvaguardar la integridad y la exactitud de la base imponible en su determinación.

En el ámbito tributario, la Ley 58/2003, de 17 de diciembre, general tributaria, desarrolla en su artículo 34 la obligación de la Administración de informar y asistir a los obligados tributarios sobre el ejercicio de sus derechos y el cumplimiento de sus obligaciones, señalando que las actuaciones de la Administración tributaria que requieran su intervención deberán llevarse a cabo de la forma que resulte menos gravosa para estos, siempre que eso no perjudique el cumplimiento de sus obligaciones tributarias. El título III de la Ley 58/2013, de 17 de diciembre, recoge las normas generales de aplicación de los tributos y, en concreto, en su capítulo I consagra los principios generales informadores de la aplicación de los tributos; en el capítulo II se establecen las normas comunes aplicables a las actuaciones y procedimientos tributarios y los capítulos III, IV y V configuran los procedimientos de gestión, de inspección y de recaudación respectivamente. Dentro del primero capítulo, en su artículo 96, compele a la Administración tributaria a promover la utilización de las técnicas y medios electrónicos, informáticos y telemáticos necesarios para el desarrollo de su actividad y el ejercicio de sus competencias. Asimismo, cuando sea compatible con los medios técnicos de que disponga la Administración tributaria, los ciudadanos podrán relacionarse con ella para ejercer sus derechos y cumplir con sus obligaciones mediante técnicas y medios electrónicos, informáticos y telemáticos con las garantías y requisitos previstos en cada procedimiento. Del mismo modo, se fijan los principales supuestos en los que cabe la utilización de estos medios, con una amplia habilitación reglamentaria. En el capítulo II, la ley recoge exclusivamente las especialidades aplicables en los procedimientos tributarios respeto de las normas administrativas generales. En el capítulo III, contiene una regulación sistemática y suficiente de la gestión tributaria y de sus procedimientos, aunque de una manera flexible, con el fin de facilitar la adaptación de los procedimientos tributarios a los avances que se vayan produciendo sin que la ley constituya un impedimento. En este capítulo se regulan las declaraciones, las autoliquidaciones y las comunicaciones de datos, instrumentos mediante los que pueden iniciarse las actuaciones de gestión tributaria y se contiene una relación no exhaustiva de los procedimientos de gestión tributaria, facultando al reglamento para que establezca otros procedimientos que estime convenientes a los que se aplicarán, en todo caso, las normas establecidas en el capítulo II de la ley.

El Real decreto 1065/2007, de 27 de julio, por lo que se aprueba el Reglamento general de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos contiene las normas reglamentarias aplicables en materia de censos de la Administración tributaria, en materia de cumplimiento de obligaciones tributarias, incluidas las formales, en materia de principios, disposiciones generales y procedimientos de aplicación de los tributos. En concreto, en su título III contiene las normas reglamentarias concernientes a los principios y disposiciones generales de la aplicación de los tributos, y, destacadamente al empleo de medios electrónicos, informáticos y telemáticos de las actuaciones y procedimientos tributarios, y en su título IV contiene, entre otras, las normas reglamentarias aplicables en la presentación de declaraciones, autoliquidaciones, comunicaciones de datos y en las actuaciones y procedimientos de comprobación de obligaciones tributarias principales, accesorias y formales. Es destacable que en el Reglamento se faculta a la persona titular del ministerio competente en materia de hacienda y a los órganos equivalentes de las comunidades autónomas, que en nuestro caso es la persona titular de la consellería competente en materia de hacienda, para que, mediante orden, apruebe modelos y sistemas normalizados de autoliquidaciones declaraciones, comunicaciones, solicitudes o cualquier otro medio previsto en la normativa tributaria, los requisitos y condiciones para su presentación, determine los supuestos y condiciones en los que los obligados tributarios deberán presentar por medios electrónicos sus declaraciones, autoliquidaciones, comunicaciones, solicitudes y cualquier otro documento con trascendencia tributaria y dicte las correspondientes normas de desarrollo aplicables a las actuaciones y procedimientos tributarios que se realicen por medios electrónicos, informáticos o telemáticos y a las relacionadas con los medios de autentificación utilizados por la Administración tributaria. Del mismo modo, podrá aprobar la utilización de modalidades simplificadas o especiales de declaración, autoliquidación o comunicación de datos y los supuestos en los que los datos consignados se entenderán subsistentes para períodos sucesivos, si el contribuyente no comunica variación en ellos.

El artículo 103 de la Constitución española señala la eficacia como uno de los principios que deben regir la actuación de las administraciones públicas. Por su parte, la Ley 30/1992, de 26 de noviembre, de régimen jurídico de las administraciones públicas y del procedimiento administrativo común, alude en su artículo 3, junto a los principios constitucionales, a los de eficiencia y servicio a los ciudadanos, reconociendo en el artículo 35 el derecho de los ciudadanos a que se les facilite el ejercicio de sus derechos y el cumplimiento de sus obligaciones. Para lograr estos objetivos, la Ley 30/1992, de 26 de noviembre, destaca, en su artículo 45, como instrumento idóneo, la utilización por parte de las administraciones de técnicas electrónicas, informáticas y telemáticas en el desarrollo de su actividad y en el ejercicio de sus competencias, por lo que insta a estas a que impulsen y apliquen as dichas técnicas. Finalmente, la Ley 11/2007, de 22 de junio, de acceso electrónico de los ciudadanos a los servicios públicos, consagra la relación con las administraciones públicas por medios electrónicos como un derecho de los ciudadanos y como una obligación correlativa de las administraciones. De este modo, la Ley 11/2007, de 22 de junio, reconoce el derecho de los ciudadanos a relacionarse con las administraciones públicas por medios electrónicos y regula los aspectos básicos de la utilización de las tecnologías de la información en la actividad administrativa, en las relaciones entre las administraciones públicas, así como en las relaciones de los ciudadanos con ellas con la finalidad de garantizar sus derechos, un tratamiento común ante ellas y la validez y eficacia de la actividad administrativa en condiciones de seguridad jurídica. A su vez, dispone que las administraciones públicas empleen las tecnologías de la información de acuerdo con la ley, asegurando la disponibilidad, el acceso, la integridad, la autenticidad, la confidencialidad y la conservación de los datos, informaciones y servicios que gestionen en el ejercicio de sus competencias.

Las nuevas tecnologías aplicadas a los procedimientos gestores de tributos son un instrumento idóneo para conjugar los principios de eficacia de la Administración tributaria y la limitación de los costes indirectos al contribuyente, y, en esta línea, la presentación electrónica de tributos les ofrece la posibilidad de evitar desplazamientos a las oficinas gestoras o a las entidades bancarias para la realización del pago, así como la presentación de los tributos fuera del horario normal de atención al público. Al mismo tiempo, la utilización de los programas que la Administración tributaria implementa para la presentación electrónica de los tributos facilita cubrir los modelos, guiando al contribuyente en la introducción de los datos, evitando la reiteración de estos y ofreciéndole una ayuda en línea.

Bajo esta óptica, la consellería competente en materia de hacienda viene prestando una especial atención a las posibilidades que ofrecen las nuevas tecnologías para facilitar a los ciudadanos el cumplimiento voluntario de los obligaciones tributarias desde el año 2003. La experiencia gestora en el tratamiento de los modelos presentados en papel y los presentados de forma electrónica ponen también de manifiesto las ventajas de esta forma de pago y presentación frente a la otra. Cuando las actividades de los sujetos pasivos son además desarrolladas por medios electrónicos, como es el caso de las apuestas, de acuerdo con lo dispuesto en el Reglamento de apuestas de la Comunidad Autónoma de Galicia, semeja obligatorio que el cumplimiento de las obligaciones tributarias sea posible de manera electrónica. Por todo ello, y en uso de la facultad genérica de establecer la obligatoriedad de comunicarse con las administraciones públicas empleando exclusivamente medios electrónicos, cuando los interesados tengan garantizado el acceso y disponibilidad de los medios tecnológicos precisos, de acuerdo con lo dispuesto en el artículo 27.6 de la Ley 11/2007, de 22 de junio, se establece, con carácter general, la obligación de cumplimentar las obligaciones tributarias principales y accesorias contenidas en la normativa de este tributo de manera electrónica.

Mediante esta orden, se aprueban los modelos en formato electrónico de declaraciones y de autoliquidaciones de la tasa fiscal sobre el juego de apuestas deportivas y de competición, se dictan las normas de aplicación del tributo de acuerdo con los principios y disposiciones generales reglamentarias contenidas en la normativa general tributaria y, por razones de economía procedimental, se modifican la Orden de 21 de junio de 2006 por la que se regulan procedimientos de gestión recaudatoria y la actuación de las entidades colaboradoras, la Orden de 29 de enero de 2015 por la que se aprueban las normas de aplicación del imposto sobre a contaminación atmosférica y la Orden de 25 de marzo de 2011 por la que se aprueban las normas de aplicación del impuesto sobre el daño medioambiental causado por determinados usos y aprovechamientos de agua embalsada.

Así, en virtud de lo expuesto y de acuerdo con la competencia establecida en los artículos 30 y 39 del texto refundido de las disposiciones legales de la Comunidad Autónoma de Galicia en materia de tributos cedidos por el Estado, aprobado por el Decreto legislativo 1/2011, de 28 de julio, y de acuerdo con el Consejo Consultivo de Galicia

ACUERDO:

CAPÍTULO I

Disposiciones generales

Artículo 1. Objeto y ámbito de aplicación

La presente orden tiene por objeto establecer el régimen jurídico aplicable al cumplimiento de las obligaciones tributarias concernientes a la tasa fiscal que grava la autorización, celebración u organización de apuestas deportivas y de competición cuyo rendimiento corresponda a la Comunidad Autónoma de Galicia y se aplicará a todos los obligados tributarios de la tasa fiscal citada en sus relaciones con la Agencia Tributaria de Galicia (Atriga).

Artículo 2. Obligación de declaración, presentación y pago electrónicos

Los sujetos pasivos deberán cumplir las obligaciones tributarias concernientes a la tasa que grava la autorización, celebración u organización de apuestas deportivas y de competición, a las que se refiere esta orden, por medios electrónicos, sin prejuicio de lo dispuesto en la disposición adicional primera. Para ello, deberán emplear las aplicaciones informáticas que la Atriga ponga a su disposición en la Oficina Virtual Tributaria (OVT), en las condiciones y de acuerdo con los procedimientos previstos en esta orden.

Artículo 3. Usuarios autorizados

1. A efectos de lo dispuesto en el artículo anterior, las aplicaciones informáticas relacionadas con este tributo podrán ser empleadas por los usuarios que se relacionan a continuación, siempre que sean previamente autorizados por la dirección de la Atriga:

a) Los sujetos pasivos que dispongan del correspondiente certificado de usuario otorgado por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda (FNMT-RCM) para la presentación y pago de sus propios tributos, o de otras autoridades certificadoras admitidas por la consellería competente en materia de hacienda y que previamente hayan sido autorizados por la dirección de la Atriga para la presentación y pago electrónico de estos ingresos.

b) Las personas profesionales colegiadas, así como las entidades, las instituciones u organizaciones representativas de sectores o intereses sociales, laborales, empresariales o profesionales, que hayan suscrito con la Administración tributaria de la Comunidad Autónoma de Galicia el correspondiente convenio de colaboración, en los términos acordados en este.

2. Los usuarios anteriores, para poder emplear las aplicaciones informáticas señaladas, deberán estar previamente autorizados. A estos efectos, deberán presentar ante la dirección de la Atriga, una solicitud de autorización junto con una ficha de usuario, ajustadas a los modelos que contiene el anexo I, con anterioridad al primero plazo en el que deban cumplir las obligaciones tributarias referidas a este tributo. Se otorgará la autorización a todos aquellos que reúnan las condiciones establecidas en el número anterior.

Artículo 4. Aprobación de modelos en formato electrónico

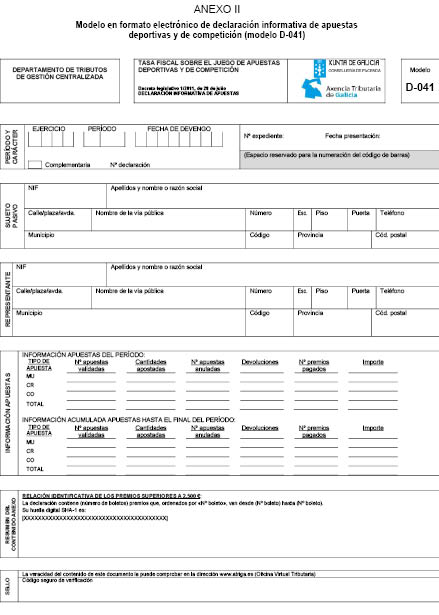

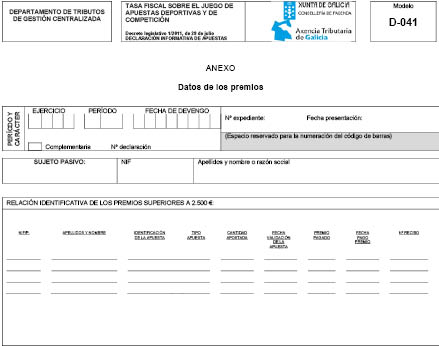

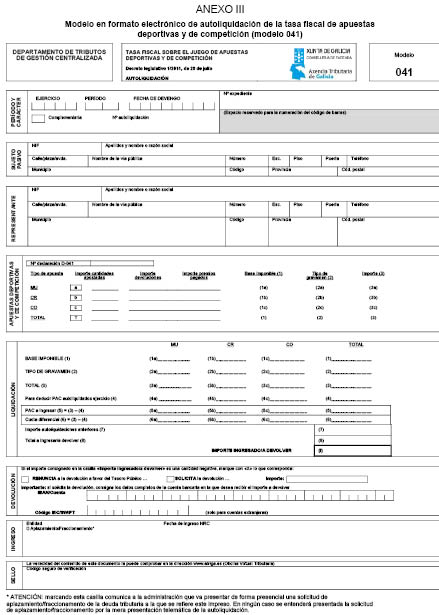

Se aprueban los modelos en formato electrónico que figuran nos anexos II y III y que se relacionan a seguir, a efectos de la aplicación de la tasa fiscal que grava las apuestas deportivas y de competición.

Modelo D-041. Modelo de declaración informativa de apuestas deportivas y de competición.

Modelo 041. Modelo de autoliquidación de la tasa fiscal de apuestas deportivas y de competición.

CAPÍTULO II

Obligaciones tributarias

Sección 1ª. Declaración informativa de apuestas deportivas y de competición

Artículo 5. Plazos para la presentación electrónica y contenido de la declaración informativa de apuestas deportivas y de competición

1. En los veinte primeros días naturales de cada trimestre natural, los sujetos pasivos deberán presentar electrónicamente ante la Atriga una declaración, en la que comunicarán los datos siguientes:

a) Los datos correspondientes a las apuestas deportivas y de competición válidamente formalizadas y los datos correspondientes a los premios pagados en el trimestre natural inmediato anterior.

b) Los datos acumulados correspondientes a las apuestas deportivas y de competición válidamente formalizadas y los datos acumulados correspondientes a los premios pagados, desde la data de devengo del ejercicio al que se refiere la declaración hasta el fin del trimestre natural inmediato anterior.

c) Una relación individualizada de los premios superiores a 2.500 € pagados en el trimestre natural inmediato anterior.

Para esto emplearán el modelo D-041 que conformarán con la aplicación informática que la Atriga pone a su disposición en la OVT, de acuerdo con las instrucciones recogidas a este respeto en el modelo D-041 y siguiendo el procedimiento establecido en el artículo siguiente.

2. El plazo anterior se entenderá prorrogado hasta el primer día hábil siguiente, en el supuesto de que el último día del período fuera día inhábil o sábado.

Artículo 6. Procedimiento para la confección electrónica de la declaración informativa de apuestas deportivas y de competición

1. Para cumplir las obligaciones de presentación de las declaraciones a las que se refiere el artículo anterior, los sujetos pasivos incorporarán, en la OVT, los datos procedentes de un archivo que tendrá las especificaciones técnicas que se detallan en el anexo IV, de acuerdo con lo señalado en el número siguiente.

2. Para realizar la carga de los datos procedentes del archivo al que se refiere el número anterior, los sujetos pasivos deberán emplear la aplicación «Subida de archivos» que se les habilitará en la OVT. Una vez transmitido el archivo, aparecerá un mensaje informativo del resultado de la carga. El archivo podrá ser enviado las veces que sean necesarias, prevaleciendo siempre los datos contenidos en el último archivo remitido.

3. Una vez incorporados los datos tras la transmisión del archivo, se mostrará el modelo D-041 debidamente cubierto, debiendo ser confirmado por el sujeto pasivo, momento en el que se le asignará un número identificativo del modelo.

4. Una vez confirmado el modelo D-041, el sujeto pasivo deberá proceder a la presentación electrónica del mismo, de manera que trasmitirá los datos de la declaración con la firma electrónica, generada al seleccionar el certificado digital reconocido. Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado. La presentación del modelo D-041 se producirá de manera simultánea a la presentación de la autoliquidación a la que se refiere el artículo 10 y de acuerdo con lo dispuesto en él.

5. La aplicación informática obtendrá una huella digital de los datos declarados correspondientes a la relación de premios mediante la aplicación del algoritmo SHA-1 o semejante de una función resumen (Hash). Esta huella, que supone la representación compacta de los datos declarados, se incluirá en el modelo D-041 y permitirá validar en cualquier momento la información garantizando que esta se corresponde con los datos originalmente presentados. En el modelo D-041 se reflejará un resumen del número de premios junto con su huella digital de 40 caracteres hexadecimales, de forma que, para el caso de los premios, se contendrá la identificación del primero y del último recibo con premio superior a 2.500 € declarados que correspondiera según el orden determinado por el número del recibo.

6. La relación completa de premios con sus datos declarados podrá obtenerse a través de la OVT una vez presentada la declaración, mediante la identificación del número de la declaración informativa a la que correspondiera, pudiendo descargar el contenido en texto plano con la incorporación de la huella digital.

Sección 2ª. Autoliquidación de la tasa fiscal sobre el juego de apuestas

deportivas y de competición

Artículo 7. Plazos de pago y presentación de las autoliquidaciones de la tasa fiscal sobre el juego de apuestas deportivas y de competición

1. Los sujetos pasivos estarán obligados a efectuar electrónicamente ante la Atriga, en los veinte primeros días naturales de abril, julio y octubre, una vez transmitidos los datos de la declaración D-041, sendos pagos a cuenta de la deuda tributaria definitiva, autoliquidando y determinando su importe, mediante el modelo 041, que conformarán con la aplicación informática que la Atriga pone a su disposición en la OVT, de acuerdo con las instrucciones recogidas a este respeto en el propio modelo y siguiendo el procedimiento establecido en los artículos siguientes.

2. Los sujetos pasivos estarán obligados a presentar electrónicamente ante la Atriga, en los veinte primeros días naturales del mes de enero, una vez transmitidos los datos de la declaración D-041, una declaración, en la que practicarán la autoliquidación de la tasa fiscal sobre el juego de apuestas deportivas y de competición y determinarán la deuda tributaria correspondiente a la actividad desarrollada en el año natural inmediato anterior, aplicarán los pagos a cuenta que correspondan e ingresarán, en su caso, el importe resultante, mediante el modelo 041, que conformarán con la aplicación informática que la Atriga pone a su disposición en la OVT, de acuerdo con las instrucciones recogidas a este respeto en el propio modelo y siguiendo el procedimiento establecido en los artículos siguientes.

3. Los plazos establecidos en los números anteriores se entenderán prorrogados hasta el primer día hábil siguiente, en el supuesto de que el último día del período fuera día inhábil o sábado.

Artículo 8. Procedimiento electrónico para la confección electrónica de las autoliquidaciones correspondientes a apuestas deportivas y de competición

1. Los sujetos pasivos, para cumplir las obligaciones tributarias a las que se refiere el artículo anterior, accederán a la OVT, en la aplicación denominada «Apuestas deportivas» e iniciarán la confección del modelo 041 correspondiente a la actividad de apuestas declarada en el modelo D-041 previamente cargado y confirmado referido al mismo período.

La aplicación informática le mostrará de forma diferenciada el resumen de los datos declarados de acuerdo con el diseño del modelo 041. El sujeto pasivo deberá confirmar los datos. Si tuviera que modificarlos, deberá hacerlo mediante la carga y la confirmación de un nuevo modelo D-041 con los datos rectificados. Cuando el sujeto pasivo modifique los datos del modelo D-041, la aplicación le presentará nuevamente el resumen de los datos de acuerdo con el último D-041 cargado y confirmado.

2. Cuando la autoliquidación corresponda a cualquiera de los tres primeros períodos trimestrales del año, una vez confirmados los datos, la aplicación informática calculará el pago a cuenta de la deuda tributaria definitiva, aplicando el tipo de gravamen a la base imponible provisional correspondiente al año en curso desde la fecha de devengo hasta el último día del período al que se refiere la autoliquidación, descontando del resultado los pagos a cuenta, correspondientes al período impositivo, que anteriormente tuviese autoliquidados.

3. Cuando la autoliquidación corresponda al último trimestre del período impositivo, una vez confirmados los datos, la aplicación informática calculará la deuda tributaria correspondiente a dicho período impositivo, así como el importe que, en su caso, se va a ingresar mediante dicho modelo, aplicando el tipo de gravamen a la base imponible acumulada correspondiente al año al que se refiere la autoliquidación y descontando de la deuda tributaria resultante, el importe de los pagos a cuenta correspondientes al período impositivo, que anteriormente tuviese autoliquidados.

4. Una vez calculados los importes a los que se refieren los números anteriores, el sujeto pasivo deberá confirmarlos, momento en que se le asignará un número identificativo de la operación. El sujeto pasivo, para concluir el proceso de confección del modelo 041, deberá confirmar la operación.

5. Una vez confirmada la operación, y previamente a la presentación del modelo 041 confeccionado, el sujeto pasivo deberá realizar el pago de las cantidades positivas resultantes de las autoliquidaciones, de acuerdo con lo dispuesto en el artículo 9, salvo que marcara en la propia autoliquidación que va a solicitar el aplazamiento o el fraccionamiento de la deuda o salvo en el caso que procediese una devolución como consecuencia de la normativa de la tasa sobre rifas, tómbolas y combinaciones aleatorias, modalidad de apuestas deportivas y de competición. En el mismo plazo y, en su caso, tras la operación de pago, deberá proceder a la presentación electrónica del modelo 041, de acuerdo con lo dispuesto en el artículo 10.

Artículo 9. Procedimiento electrónico para el pago de la deuda tributaria

1. Una vez confeccionado y confirmado el impreso 041 conforme a lo señalado en los artículos anteriores, el sujeto pasivo deberá realizar el pago de la cantidad positiva resultante de la autoliquidación, de cualquiera de las maneras señaladas en el apartado siguiente o bien, marcar en la propia autoliquidación que va a solicitar el aplazamiento o el fraccionamiento de la deuda. En este último caso, deberá presentarse ante la Atriga solicitud expresa de aplazamiento o fraccionamiento en la forma, lugar y plazo y con los requisitos y consecuencias señalados en la normativa tributaria y sin que pueda entenderse presentada aquella con la presentación electrónica de la autoliquidación.

2. Los sujetos pasivos podrán pagar la deuda de cualquiera de las formas siguientes:

a) Mediante ingreso presencial de la cantidad correspondiente en cualquiera de las entidades colaboradoras autorizadas por la consellería competente en materia de hacienda para lo cobro de autoliquidaciones presentadas electrónicamente. El ingreso se formalizará mediante la carta de pago que a estos efectos generará la aplicación informática y que previamente deberá imprimir el sujeto pasivo. Una vez realizado el pago, la entidad colaboradora facilitará un número de referencia completo (NRC) identificativo del ingreso realizado que será requerido posteriormente por la aplicación informática para completar la presentación.

b) Mediante pago electrónico. El sujeto pasivo accederá a las aplicaciones específicas a través de la página web de la Administración tributaria de la Comunidad Autónoma de Galicia y efectuará el pago de la correspondiente autoliquidación, a través de las entidades colaboradoras autorizadas por la consellería competente en materia de hacienda para el pago electrónico. La entidad efectuará las comprobaciones oportunas y aceptará o rechazará el cargo. En el caso de ser aceptado el cargo, efectuará el abono en la correspondiente cuenta restringida de recaudación de tributos y generará el correspondiente NRC.

3. El número de referencia completo (NRC) al que se refiere el número anterior, es un código generado informáticamente por la entidad colaboradora mediante un sistema criptográfico que permitirá asociar la autoliquidación presentada al pago de ella derivado. El NRC está compuesto por 22 posiciones con el siguiente contenido: Posiciones 01-13: alfanuméricas, corresponden al número de justificante asignado por la OVT. Posición 14: alfanumérica, corresponde a un carácter de control adicional. Posiciones 15-22: caracteres de control. Las normas técnicas de generación del NRC figuran en el anexo V.

4. La generación del NRC por la entidad colaboradora y la inclusión de el en un recibo entregado al obligado tributario implicará:

a) Que el recibo en el que figura responde a un ingreso realizado en la entidad colaboradora que lo expide.

b) Que el dicho recibo corresponde a la autoliquidación incorporada en la carta de pago y no a otra.

c) Que a partir del momento de generación de este, y siempre que el NRC no haya sido anulado de acuerdo con la normativa tributaria en materia de recaudación, queda la entidad colaboradora obligada frente a la Hacienda de la Comunidad Autónoma por el importe que figura en dicha carta de pago, quedando el contribuyente liberado de su deber de pago frente a la citada Hacienda salvo que pudiese probarse fehacientemente la inexactitud de la fecha o del importe que conste en la validación del justificante.

5. Una vez generado el correspondiente NRC, salvo que hubiera sido anulado de acuerdo con la normativa tributaria en materia de recaudación, no se admitirá la retrocesión del pago por parte de la entidad colaboradora, y el sujeto pasivo deberá presentar, en su caso, ante la Atriga, las correspondientes solicitudes de devolución de ingresos indebidos adecuadamente fundamentadas. Por su parte, la entidad colaboradora deberá realizar el pago en la cuenta restringida de recaudación con carácter previo a la generación del citado NRC.

6. Una vez realizado el ingreso resultante de la carta de pago, la entidad colaboradora le devolverá al interesado, debidamente validado, el ejemplar correspondiente, que servirá como justificante del ingreso realizado.

Artículo 10. Procedimiento electrónico para la presentación de las autoliquidaciones

1. Una vez calculada la deuda y, en su caso, realizado su pago o marcada en la autoliquidación la solicitud de aplazamiento, y/o fraccionamiento, para concluir con el proceso, el sujeto pasivo deberá proceder a la presentación de la autoliquidación electrónicamente, de manera que transmitirá los datos de ella con la firma electrónica generada al seleccionar el certificado digital reconocido. Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

2. Si la presentación electrónica es aceptada, la aplicación le devolverá al sujeto pasivo en pantalla el modelo D-041 y el modelo 041 debidamente cubiertos, con su número de identificación, con los datos declarados, con la autoliquidación de la deuda tributaria, con los datos correspondientes al ingreso realizado, en su caso, o con los datos correspondientes a la cantidad a devolver, y validados con un código seguro de verificación (CSV) formado por dieciséis caracteres, con indicación de la fecha de presentación. Estos modelos servirán de justificante de la presentación de los números de la declaración y de la autoliquidación impresos en ellos en la fecha señalada en los propios modelos y de su pago, en su caso.

En el supuesto de que la presentación sea rechazada, se mostrará en pantalla la descripción de los errores detectados. En este caso, el sujeto pasivo deberá proceder a subsanarlos mediante la aplicación informática. Si el rechazo de la presentación fuese originado por un motivo no subsanable, el sujeto pasivo deberá repetir la presentación.

3. El sujeto pasivo deberá conservar las declaraciones y autoliquidaciones aceptadas y validadas con su correspondiente código seguro de verificación (CSV).

Sección 3ª. Consulta de la OVT y Justificantes de pago y presentación

de declaraciones y autoliquidaciones

Artículo 11. Consulta de declaraciones y autoliquidaciones en la OVT

1. Los sujetos pasivos podrán en cualquier momento acceder a la OVT, en su horario de disponibilidad para cumplir las obligaciones tributarias a las que se refiere esta orden.

2. A estos efectos, los sujetos pasivos deberán acceder en la sección «Declaración de Tributos» a la aplicación informática denominada «Apuestas deportivas y de competición». Una vez en ella podrán acceder a las diferentes declaraciones. A estos efectos, cada una de las declaraciones mostrará el estado de situación en el que se encuentra. Los sujetos pasivos podrán comenzar una operación o, en su caso, retomar las operaciones pendientes y continuarlas.

3. Los estados de situación pueden ser:

a) Borrador: es el estado en el que se encuentra la declaración D-041 cuando fue confeccionada y guardada sin ser presentada.

b) Pendiente de pago y presentación: es el estado en el que se encuentra el modelo 041 a ingresar cuando fue confirmado por el sujeto pasivo y no realizó ninguna de las fases posteriores de pago ni de presentación.

c) Pendiente de pago: es el estado en el que aparece el modelo 041 a ingresar confirmado por el sujeto pasivo, cuando la deuda que figura en el modelo fuera tramitada para su pago presencial según lo establecido en el artículo 9.2.a) pero el sujeto pasivo no concluyó la transacción de pago.

d) Pendiente de presentación: es el estado en el que aparece el modelo 041 validado por el sujeto pasivo, cuando, en su caso, la operación de pago se realizó o se marcó la casilla de aplazamiento/fraccionamiento de acuerdo con lo dispuesto en el artículo 9, pero el modelo aun no fue presentado.

e) Presentado: estado en el que aparecen los modelos D-041 y 041 cuando el sujeto pasivo los validó, en su caso, realizó las operaciones señaladas en el artículo 10 y presentó electrónicamente los modelos ante la Agencia Tributaria de Galicia.

Artículo 12. Justificantes del pago y de la presentación de autoliquidaciones y justificantes de la presentación de declaraciones de forma electrónica

1. En el caso de que el sujeto pasivo opte por el pago de forma presencial en la entidad colaboradora, la aplicación informática generará dos copias de la carta de pago a la que se refiere el artículo 9.2.a) debidamente cubiertas con los datos que el sujeto pasivo facilitó en la aplicación informática. Con dicho documento se acudirá a la entidad colaboradora para la realización del pago, la cual se quedará con el ejemplar para la entidad colaboradora y devolverá al contribuyente el ejemplar para el interesado con el sello de la entidad, fecha del ingreso, número e importe, así como con el NRC. Dicho documento servirá de justificante de pago del número de la autoliquidación impreso en él.

2. Si el sujeto pasivo optara por el pago electrónico, la aplicación informática, una vez realizado el pago, generará el «Recibo de cargo en cuenta» que el contribuyente deberá conservar, en el que se identificará el número de la cuenta que realiza el pago, fecha del ingreso, importe, NIF y nombre del contribuyente así como el NRC. Dicho documento servirá de justificante de pago de la autoliquidación asociada al NRC impreso en él.

3. La presentación de las declaraciones que regula esta orden y su fecha se acreditarán mediante los documentos (modelos D-041 y 041) generados por la aplicación informática en los que constarán los datos identificativos del sujeto pasivo, de la declaración, de la liquidación, y de la cantidad que se debe ingresar o devolver y, en su caso, del ingreso. Además, se generará un código interno que permitirá asociar de forma inequívoca las declaraciones presentadas electrónicamente con las impresas por el contribuyente.

4. Los justificantes de pago y presentación señalados en los números anteriores producirán los efectos liberatorios para con la Hacienda de la Comunidad Autónoma señalados en la normativa tributaria en materia de recaudación. Los sujetos pasivos deberán conservar los justificantes de pago y presentación. En caso de que la autoliquidación no dé lugar a ingreso bastará la justificación de la presentación en la forma señalada en el número 3 anterior. En el caso de solicitar aplazamiento o fraccionamiento será necesario, además, el justificante de la presentación de la solicitud de aplazamiento o fraccionamiento.

Sección 4ª. Libros registro a efectos tributarios

Artículo 13. Obligación de la llevanza de libros registro

1. Los sujetos pasivos están obligados a llevar los libros registro regulados en esta sección. Serán de aplicación las normas establecidas en las disposiciones generales en materia tributaria.

2. Los sujetos pasivos deberán llevar los libros registro electrónicamente. El contenido de dichos libros registro se conformará con la información del sistema informático que gestione el juego de apuestas, sistema que deberá adaptarse a lo dispuesto en el anexo VI.

El sistema de información de apuestas deberá garantizar y certificar de manera electrónica la fecha, hora, minuto y segundo de cada operación de formalización de la apuesta y más la fecha, hora, minuto y segundo de cada operación de pago, así como su veracidad.

3. La Administración tributaria podrá acceder a la información de los libros registro en cualquier momento, mediante acceso seguro y compatible con sus sistemas informáticos, visualizando la información en pantalla mediante vistas que deberán ajustarse a lo dispuesto en los artículos siguientes. Igualmente, la Administración podrá descargar la información que requiera en formato .csv, .txt, .xls, .pdf o en cualquier otro formato que permita la tecnología en cada momento.

4. En todo momento, se podrá generar la información de los libros registro mediante vistas por día o por un período conformado de fecha a fecha. La información se podrá obtener tanto al mínimo nivel de detalle configurado por cada boleto, como de forma agregada por diferentes criterios, ya sean criterios geográficos, por locales, por máquina, por tipología de apuesta o cualquier otro criterio admisible.

5. Los libros o registros, que, en cumplimiento de la normativa en materia de juego, deban llevar los sujetos pasivos, podrán ser empleados a efectos de este tributo, siempre que se ajusten a los requisitos que se establecen en esta orden.

Artículo 14. Libro registro de la actividad de apuestas deportivas y de competición

1. El libro registro de la actividad de apuestas deportivas y de competición contendrá la información correspondiente a las apuestas válidamente formalizadas sobre hechos o circunstancias que formen parte o se desarrollen en el marco de eventos o competiciones deportivas. El libro registro se estructurará en secciones y vistas.

2. En el libro se registrarán todos los datos necesarios para una correcta y única identificación de las apuestas.

3. El libro se compondrá de tres secciones: la sección de apuestas válidamente formalizadas, la sección de apuestas anuladas y la sección de apuestas con premio pagadas.

4. El libro deberá contener como mínimo la información siguiente:

a) Sección de apuestas válidamente formalizadas: número identificativo del boleto, identificación individual de la apuesta admitida, tipología de apuesta, fecha en la que se formalizó la apuesta, cantidad apostada y la identificación del evento.

b) Sección de apuestas anuladas: número identificativo del boleto, identificación individual de la apuesta admitida, tipología de apuesta, fecha en la que se formalizó la apuesta, cantidad apostada, identificación del evento, fecha de la impugnación de la apuesta, en su caso, fecha en la que fue anulada la apuesta, motivo de la anulación, cantidad devuelta, fecha de la devolución e identificación del apostante.

c) Sección de apuestas con premio pagadas: número identificativo del boleto, identificación individual de la apuesta admitida, tipología de apuesta, fecha en la que se formalizó la apuesta, cantidad apostada, identificación del evento, fecha de resolución del evento, cantidad del premio pagada, fecha del pago, e identificación del apostante y de la forma de cobro.

5. En todo momento, el sistema informático deberá permitir generar la información correspondiente la cada sección mediante vistas por día o por un período conformado de fecha a fecha. Igualmente, se podrá generar la información de cada día o por períodos de fecha a fecha, correspondiente a la información de las tres secciones de modo conjunto. El sistema deberá mostrar un resumen por tipología de apuesta, de los siguientes datos correspondientes al período a lo que se refiera la vista:

a) Sección de apuestas válidamente formalizadas: número de apuestas válidamente formalizadas y suma de las cantidades apostadas.

b) Sección de apuestas anuladas: número de apuestas anuladas y suma de las cantidades devueltas.

c) Sección de apuestas con premio pagadas: número de premios pagados y suma de las cantidades pagadas a los premiados.

6. El sistema informático permitirá generar la información resumen señalada en el número anterior por el período objeto de las declaraciones informativas D-041 que tiene que presentar el sujeto pasivo en cada caso, de forma que, una vez finalizado cada trimestre natural, se podrá obtener una vista en la que se mostrará el resumen de los datos correspondientes al trimestre y otra con la información acumulada desde la fecha de devengo hasta el fin del trimestre correspondiente.

La vista reflejará los datos correspondientes a las apuestas válidamente formalizadas, las apuestas anuladas y los premios pagados durante el período correspondiente. Los datos se resumirán clasificados por tipología de apuesta, según sea mutua, cruzada o de contrapartida, con la información correspondiente al número total de apuestas convalidadas y las cantidades apostadas, el número total de apuestas anuladas y las cantidades devueltas, número de premios otorgados y la cantidad asociada y el número total de premios pagados y la cantidad pagada en premios. Esta información así como la información de respaldo deberá conservarse en soporte informático por el sujeto pasivo de acuerdo con lo dispuesto en la Ley general tributaria.

Artículo 15. Libro registro de premios

1. El libro registro de premios contendrá la información de los premios correspondiente a las apuestas válidamente formalizadas sobre hechos o circunstancias que formen parte o se desarrollen en el marco de eventos o competiciones deportivas.

2. En el libro de premios se consignará la identidad, nombre, apellidos y número de identificación fiscal, pasaporte o número de identidad que corresponda en cada caso, de aquellos jugadores que obtuviesen premios superiores a 2.500 €, la cuantía exacta del premio obtenido, la fecha de su obtención y de su pago, la cantidad apostada, la identificación del boleto justificativo de la apuesta válidamente formalizada, la fecha de la validación de la apuesta y la firma o aceptación del pago del jugador. En caso de que el sistema no hubiese incorporado la recogida de la firma de la persona que obtuviese el premio, se deberá conservar un justificante firmado por dicha persona del pago del premio y el boleto premiado.

Por lo que respeta a los premios que se hubiesen pagado y que no superen la cuantía señalada con anterioridad, se consignará la identificación de cada uno de los boletos premiados, la cuantía exacta del premio obtenido, la fecha de su obtención y de su pago, la cantidad apostada, la fecha de la validación de la apuesta y se mostrará un resumen con el número total de boletos premiados y el importe total de los premios. Se deberá conservar la información certificada de la operación de pago y, en su defecto, cada uno de los boletos premiados, para hacer prueba de la realidad de los pagos de los premios efectuados.

En caso de que cualquier premio fuese objeto de impugnación o reclamación se hará constar esta circunstancia y si el premio fue o no pagado y, en su caso, por que importe.

3. En todo momento el sistema informático deberá permitir generar la información correspondiente por día o por un período conformado de fecha a fecha.

En caso de que sobre los premios acaezcan incidencias o se presenten reclamaciones, se incorporará la información en la vista correspondiente en un apartado diferenciado, dejando constancia visible en el premio controvertido de la existencia de la incidencia.

El sistema deberá mostrar un resumen, en el que se detalle por cada tipología de apuesta, según sea mutua, cruzada o de contrapartida, el número de premios no superiores a 2.500 € pagados y el importe asociado, el número de premios superiores a 2.500 € pagados y el importe asociado y el número total de premios pagados y el importe asociado.

4. El sistema informático, una vez finalizado cada trimestre natural, permitirá generar una vista de la información por cada período de autoliquidación, en la que se reflejará la información correspondiente a los premios pagados a la que se refiere el número 2 anterior en el período al que se refiere la autoliquidación.

En caso de que sobre los premios acaezcan incidencias o se presenten reclamaciones, se incorporará la información en la vista correspondiente en un apartado diferenciado, dejando constancia visible en el premio controvertido de la existencia de la incidencia.

El sistema deberá mostrar un resumen, en el que se detalle por cada tipología de apuesta, según sea mutua, cruzada o de contrapartida, el número de premios no superiores a 2.500 € pagados y el importe asociado, el número de premios superiores a 2.500 € pagados y el importe asociado y el número total de premios pagados y el importe asociado.

Esta información así como la información de respaldo deberá conservarse en soporte informático por el sujeto pasivo, de acuerdo con lo dispuesto en la Ley general tributaria.

Disposición adicional primera. Excepcionalidad al cumplimiento de las obligaciones tributarias de forma electrónica

De manera excepcional y cuando circunstancias extraordinarias así lo aconsejen, previa petición del interesado debidamente justificada, la dirección de la Agencia Tributaria de Galicia, valoradas las razones aducidas por el interesado y la documentación y las pruebas aportadas por él para justificar su demanda, podrá excepcionar a aquel de la obligatoriedad de emplear los medios electrónicos para el cumplimiento de las obligaciones tributarias reguladas en esta orden. La resolución fijará el alcance temporal de la excepcionalidad y la forma y las condiciones en las que deberá hacer efectivas las obligaciones tributarias, sin perjuicio de las consecuencias que derivaran de acuerdo con la normativa tributaria en el caso de incumplimientos de las normas.

Disposición adicional segunda. Adhesión y autorización de entidades colaboradoras

1. Las entidades de depósito, ya autorizadas cómo colaboradoras en la recaudación de los tributos gestionados por la Comunidad Autónoma, quedan adheridas a las obligaciones derivadas de la colaboración en la recaudación de los ingresos derivados del modelo 041 que se hagan efectivos en ellas.

2. Las entidades que estén autorizadas para el pago electrónico de otros tributos gestionados por la consellería competente en materia de hacienda quedarán adheridas al pago electrónico de la tasa fiscal sobre el juego de apuestas deportivas y de competición sin necesidad de solicitarlo a la dirección de la Agencia Tributaria de Galicia.

Disposición adicional tercera. Obligaciones de conservación de soportes informáticos de las entidades colaboradoras en la gestión recaudatoria

En el supuesto de pago electrónico de las autoliquidaciones referidas a la tasa fiscal sobre el juego de apuestas deportivas y de competición, la entidad de depósito autorizada, colaboradora en la gestión recaudatoria, que generara el correspondiente NRC justificante de aquel, conservará durante un período de seis años los soportes informáticos que motivaron el dicho NRC.

Disposición adicional cuarta. Confidencialidad y representación

1. Las personas profesionales colegiadas, así como las entidades, las instituciones u organizaciones representativas de sectores o intereses sociales, laborales, empresariales o profesionales, en el ejercicio de sus funciones y en las actuaciones previstas en los convenios correspondientes respetarán las normas establecidas en la Ley 58/2003, de 17 de diciembre, general tributaria, y en la Ley orgánica 15/1999, de 13 de diciembre, de protección de datos de carácter personal.

2. Las personas profesionales colegiadas, así como las entidades privadas, así como las instituciones u organizaciones representativas de sectores o intereses social, laborales, empresariales o profesionales a los que el sujeto pasivo solicite la colaboración para la presentación electrónica de este tributo, deberán poseer la representación en los términos establecidos en el artículo 46 de la Ley 58/2003, de 17 de diciembre, general tributaria. La Administración podrá requerir de estos, en cualquier momento, la acreditación de dicha representación.

3. La falta de representación suficiente de las personas en el nombre de la que se presente la documentación dará lugar a la exigencia de las responsabilidades que sean procedentes.

Disposición adicional quinta. Presentación y pago en plazo

La falta de respuesta del ordenador de la entidad de depósito autorizada, colaboradora en la gestión recaudatoria, elegida por el interesado para realizar el pago electrónico de las autoliquidaciones recogidas en esta orden, así como la falta de conformidad de dicha entidad para materializar la operación por los motivos que, con ocasión del intento de efectuar dicho pago, ponga en conocimiento del citado interesado, no excusarán a este del pago y presentación de la autoliquidación dentro de los plazos establecidos en la normativa correspondiente la este tributo.

Disposición adicional sexta. Modificación de los anexos de esta orden

En el ámbito de sus competencias, se habilita a la persona titular de la dirección de la Atriga para modificar o actualizar mediante resolución publicada en el Diario Oficial de Galicia los anexos la esta orden, cuando sea preciso como consecuencia de la modificación de las normas legales o reglamentarias o como consecuencia de los avances tecnológicos, los cambios de sistemas o cualquiera otra circunstancia que precise la correspondiente plasmación en los modelos aprobados o en las normas o especificaciones técnicas aprobadas por los dichos anexos.

Disposición adicional séptima. Cumplimiento de las obligaciones tributarias reguladas en esta orden de los hechos imponibles devengados en los años 2013, 2014 y 2015

1. Los sujetos pasivos cumplirán las obligaciones tributarias reguladas en las secciones 1ª y 2ª del capítulo II de esta orden correspondientes a la actividad de apuestas válidamente formalizadas en el año 2013, en los veinte primeros días de septiembre de 2015, procediendo de la forma que se indica en el punto 4.

2. Los sujetos pasivos cumplirán las obligaciones tributarias reguladas en las secciones 1ª y 2ª del capítulo II de esta orden correspondientes a la actividad de apuestas válidamente formalizadas en el año 2014, en los veinte primeros días de noviembre de 2015, procediendo de la forma que se indica en el punto 4.

3. Los sujetos pasivos cumplirán las obligaciones tributarias reguladas en las secciones 1ª y 2ª del capítulo II de esta orden correspondientes a la actividad de apuestas válidamente formalizadas en el año 2015, en los veinte primeros días de enero de 2016, procediendo de la forma que se indica en el punto 4.

4. A efectos de lo dispuesto en los puntos anteriores, los sujetos pasivos conformarán los modelos D-041 y 041 correspondientes a cada año, siguiendo las instrucciones establecidas en los anexos II y III con las especialidades que se señalan a continuación y de acuerdo con los procedimientos regulados en los artículos 6, 8, 9 y 10 de esta orden:

a) En el bloque denominado «Período y carácter» consignarán en el ejercicio, el año al que correspondiese la autoliquidación y, en el período, se consignará 4.

b) En el bloque denominado «Información apuestas» de la declaración informativa de apuestas deportivas y de competición (modelo D-041), dejarán en blanco a información correspondiente al período, consignando únicamente la información acumulada del año natural.

c) En el anexo de la declaración informativa de apuestas deportivas y de competición (modelo D-041), consignarán los datos identificativos de cada uno de los premios superiores a 2.500 € que se hubieran abonado efectivamente cada año natural al que se refiera la declaración.

d) En el bloque denominado «Liquidación» de la autoliquidación (modelo 041) las casillas (4) y (5) se dejarán en blanco.

5. La información del sistema informático de apuestas correspondiente a los años 2013, 2014 y 2015 deberá conformarse de acuerdo con las disposiciones establecidas en la sección 4ª del capítulo II de esta orden, de forma que esté disponible al principio de cada uno de los plazos establecidos en esta disposición respectivamente.

6. Los plazos establecidos en esta disposición adicional se entenderán prorrogados hasta el primer día hábil siguiente, en el supuesto de que el último día del período fuera día inhábil o sábado.

Disposición final primera. Modificación de la Orden de 21 de junio de 2006 por la que se regulan procedimientos de gestión recaudatoria y la actuación de las entidades colaboradoras

Se introducen las siguientes modificaciones nos anexos I y IV de la Orden de 21 de junio de 2006 por la que se regulan procedimientos de gestión recaudatoria y la actuación de las entidades colaboradoras:

Uno. Se añade en el anexo I, de manera que se inserte en el lugar que le corresponda según el orden numérico preestablecido el nuevo modelo de ingreso de la autoliquidación de la tasa fiscal sobre el juego de apuestas deportivas y de competición, con la siguiente redacción:

«041-Tasa fiscal sobre el juego de apuestas deportivas y de competición. Autoliquidación»

Dos. Se añaden en el anexo IV las siguientes modificaciones:

1) Se modifica la descripción de las posiciones 18-19 del diseño del registro del detalle de autoliquidaciones (tipo 3), quedando redactada de la siguiente manera:

«Período obligatorio para los modelos 002, 005, 011, 012, 041, 043, 044 y 045.

Libre para el resto de los modelos».

2) Se modifica la descripción de las posiciones 20-22 del diseño del registro del detalle de autoliquidaciones (tipo 3), añadiendo, de manera que se inserte en el lugar que le corresponda según el orden numérico preestablecida el nuevo modelo de ingreso de la autoliquidación de la tasa fiscal sobre el juego de apuestas deportivas y de competición, con la siguiente redacción:

«041-Tasa fiscal sobre el juego de apuestas deportivas y de competición. Autoliquidación».

Disposición final segunda. Modificación de la Orden de 25 de marzo de 2011 por la que se aprueban las normas de aplicación del impuesto sobre el daño medioambiental causado por determinados usos y aprovechamientos de agua embalsada

Se introducen las siguientes modificaciones en la Orden de 25 de marzo de 2011 por la que se aprueban las normas de aplicación del impuesto sobre el daño medioambiental causado por determinados usos y aprovechamientos del agua embalsada:

Uno. Se modifica la denominación del Censo telemático de aprovechamientos hidráulicos para usos industriales, que pasa denominarse Censo electrónico de aprovechamientos hidráulicos para usos industriales, sustituyéndose todas las menciones que se hagan a él en la orden, por su nueva denominación.

Dos. Se modifica el número 2 del artículo 1, quedando redactado como sigue:

«2. A los efectos de lo dispuesto en el número anterior, las aplicaciones informáticas de este impuesto podrán ser empleadas por los usuarios que se relacionan a seguir, siempre que sean previamente autorizados por la dirección de la Agencia Tributaria de Galicia (Atriga):

a) Los sujetos pasivos que dispongan del correspondiente certificado de usuario otorgado por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda (FNMT-RCM) para la presentación y pago de sus propios impuestos, o de otras autoridades certificadoras admitidas por la consellería competente en materia de hacienda.

b) Los miembros de los colegios profesionales, las entidades privadas, así como las instituciones u organizaciones representativas de sectores o intereses sociales, laborales, empresarias o profesionales, que hayan suscrito con la Comunidad Autónoma el correspondiente convenio de colaboración, en los términos acordados en este».

Tres. Se modifica el punto 3 del artículo 1, quedando redactado como sigue:

«3. Los usuarios anteriores, para poder emplear las aplicaciones informáticas de este impuesto, deberán presentar ante la dirección de la Atriga una solicitud de autorización junto a una ficha de usuario, ajustadas a los modelos que contiene el anexo I, con anterioridad al primero plazo en el que deban cumplir los obligaciones tributarios referidos la este impuesto. Se otorgará la autorización a todos aquellos que reúnan las condiciones establecidas en el número anterior».

Cuatro. Se modifica el número 1 del artículo 4, quedando redactado como sigue:

«1. Los sujetos pasivos deberán, con carácter general, en el plazo de presentación de la primera autoliquidación y previamente a esta, presentar electrónicamente ante la Atriga una declaración inicial de los datos del aprovechamiento consignados en el modelo 010.

Para realizar esta declaración emplearán la aplicación informática que la Administración tributaria de la Comunidad Autónoma de Galicia ponga a su disposición en la oficina virtual tributaria».

Cinco. Se modifica el número 1 del artículo 5, quedando redactado como sigue:

«1. Los sujetos pasivos deberán ingresar y presentar electrónicamente ante la Atriga el modelo 011, en el que practicarán la autoliquidación del impuesto y determinarán la deuda tributaria correspondiente la cada período impositivo, en los veinte primeros días naturales siguientes a la finalización de este. El plazo anterior se entenderá prorrogado hasta el primero día hábil siguiente, en el supuesto de que el último día del período sea día inhábil o sábado.

Para esto emplearán la aplicación informática que la Administración tributaria de la Comunidad Autónoma de Galicia ponga a su disposición en la oficina virtual tributaria y deberán estar previamente identificados con el código de aprovechamiento en el Censo electrónico de aprovechamientos hidráulicos para usos industriales».

Seis. Se modifica el número 2 del artículo 5, quedando redactado como sigue:

«2. Los sujetos pasivos declararán los datos necesarios para proceder al cálculo de la deuda tributaria y, una vez calculada esta, el sujeto pasivo deberá realizar el pago de la cantidad resultante de la autoliquidación, de cualquiera de las maneras señaladas en el número siguiente, o bien marcar en la propia autoliquidación que va a solicitar el aplazamiento o el fraccionamiento de la deuda. En este último caso, deberá presentarse ante la Atriga una solicitud expresa de aplazamiento o fraccionamiento en la forma, lugar y plazo y con los requisitos y consecuencias señalados en la normativa de aplicación y sin que pueda entenderse presentada aquella con la presentación electrónica de la autoliquidación».

Siete. Se modifica el artículo 7, quedando redactado como sigue:

«Cuando se produzca alguna variación en los datos inscritos en el Censo, referentes al aprovechamiento o al embalse, los sujetos pasivos deberán, con carácter general, presentar comunicación electrónica de aquella ante la Atriga a través del modelo 010, en el plazo de veinte días naturales contados desde el momento en que se produzca dicha modificación y, en cualquiera caso, antes del pago y presentación electrónicos de la autoliquidación correspondiente al período impositivo en que se haya producido la modificación a declarar.

Para esto empleará la aplicación informática a que hace referencia el artículo 4 anterior y seguirá el procedimiento regulado en el mismo».

Ocho. Se modifica el punto 1 del artículo 9, quedando redactado como sigue:

«1. En los veinte primeros días naturales siguientes a la fecha de extinción de la concesión, el sujeto pasivo deberá, con carácter general, ingresar y presentar electrónicamente ante la Atriga el modelo 011, en el que practicará la autoliquidación del impuesto correspondiente al período impositivo en el que se produzca la extinción de la concesión y determinará la deuda tributaria de manera proporcional al número de días de este.

Para esto empleará la aplicación informática la que hace referencia el artículo 5 anterior y seguirá el procedimiento regulado en el mismo».

Nueve. Se modifica la disposición adicional primera, quedando redactada como sigue:

«Disposición adicional primera. Excepcionalidad al cumplimiento de las obligaciones tributarias de manera electrónico

De manera excepcional y cuando circunstancias extraordinarias así lo aconsejen, previa petición del interesado debidamente justificada, la dirección de la Atriga, valoradas las razones aducidas por el interesado y la documentación y las pruebas allegadas por él para justificar su demanda, podrá eximir a aquel de la obligatoriedad de emplear los medios electrónicos para el cumplimiento de las obligaciones tributarias reguladas en esta orden. La resolución fijará el alcance temporal de la excepcionalidad y la forma y las condiciones en que deberá hacer efectivas las obligaciones tributarias, sin perjuicio de las consecuencias que se deriven de acuerdo la normativa tributaria en el caso de incumplimientos de las normas».

Diez. Se modifica la disposición adicional tercera, quedando redactada como sigue:

«Disposición adicional tercera. Obligaciones de conservación de soportes informáticos de las entidades colaboradoras en la gestión recaudatoria

En el supuesto de pago electrónico de las autoliquidaciones referidas al impuesto sobre el daño medioambiental causado por determinados usos y aprovechamientos del agua embalsada, la entidad de depósito autorizada, colaboradora en la gestión recaudatoria, que genere el correspondiente NRC justificante de este, conservará durante un período de seis años los soportes informáticos que motivaron el dicho NRC».

Once. Se añaden dos disposiciones adicionales, la quinta y la sexta, con la siguiente redacción:

«Disposición adicional quinta. Presentación y pago en plazo

La falta de respuesta del ordenador de la entidad de depósito autorizada, colaboradora en la gestión recaudatoria, elegida por el interesado para realizar el pago electrónico de las autoliquidaciones recogidas en esta orden, así como la falta de conformidad de dicha entidad a materializar la operación por los motivos que, con ocasión del intento de efectuar dicho pago, ponga en conocimiento del citado interesado, no excusarán a este del pago y presentación de la autoliquidación dentro de los plazos establecidos en la normativa correspondiente a este tributo.

Disposición adicional sexta. Modificación de los anexos de esta orden

Se habilita a la persona titular de la dirección de la Atriga a modificar o actualizar mediante resolución publicada en el Diario Oficial de Galicia los anexos a esta orden, cuando sea preciso como consecuencia de la modificación de las normas legales o reglamentarias o como consecuencia de los avances tecnológicos, los cambios de sistemas o cualquier otra circunstancia que precisara la correspondiente plasmación en los modelos aprobados o en las normas o especificaciones técnicas aprobadas por dichos anexos».

Disposición final tercera. Modificación de la Orden de 29 de enero de 2015 por la que se aprueban las normas de aplicación del impuesto sobre la contaminación atmosférica

Se modifica la redacción de la disposición adicional quinta, quedando redactada como sigue:

«Disposición adicional quinta. Modificación de los anexos de esta orden

Se habilita a la persona titular de la dirección de la Atriga a modificar o actualizar mediante resolución publicada en el Diario Oficial de Galicia los anexos a esta orden, cuando sea preciso como consecuencia de la modificación de las normas legales o reglamentarias o como consecuencia de los avances tecnológicos, los cambios de sistemas o cualquiera otra circunstancia que precise la correspondiente plasmación en los modelos aprobados o en las normas o especificaciones técnicas aprobadas por dichos anexos».

Disposición final cuarta. Entrada en vigor

La presente orden entrará en vigor el día siguiente de su publicación.

Santiago de Compostela, 20 de octubre de 2015

Valeriano Martínez García

Conselleiro de Hacienda

ANEXO I

Solicitud de autorización para la utilización de las aplicaciones informáticas

de la Oficina Virtual Tributaria para el pago electrónico y la presentación

electrónica de los modelos de declaración D-041 y de autoliquidación 041

de la tasa fiscal sobre el juego de apuestas deportivas y de competición

D/Dª ....................................................................................... con el NIF ............................ como titular/representante de .............................................................................................., con el NIF ......................................................, sujeto pasivo de la tasa fiscal sobre el juego de apuestas deportivas y de competición,

SOLICITO:

Autorización para la utilización de las aplicaciones informáticas de la Oficina Virtual Tributaria para el pago electrónico y la presentación electrónica de los modelos de declaración D-041 y de autoliquidación 041 de la tasa fiscal sobre el juego de apuestas deportivas y de competición, con sujeción al establecido en la normativa vigente.

............................., ........ de ............................... de ....

Fdo.:

Identificación de usuarios para la utilización de las aplicaciones informáticas

de la Oficina Virtual Tributaria para el pago electrónico y la presentación

electrónica de los modelos de declaración D-041 y de autoliquidación 041

de la tasa fiscal sobre el juego de apuestas deportivas y de competición

IDENTIFICACIÓN DEL SUJETO PASIVO:

|

Denominación social |

|

NIF |

|

Dirección |

|

Municipio |

|

Provincia |

|

Teléfono |

|

Correo electrónico |

IDENTIFICACIÓN DEL/DE LOS USUARIO/S DE LA APLICACIÓN:

|

Nombre y apellidos |

|

|

NIF |

|

|

Teléfono |

|

|

Correo electrónico |

|

|

Idioma1 |

Nivel de acceso2: |

|

Sistema operativo |

|

|

Nombre y apellidos |

|

|

NIF |

|

|

Teléfono |

|

|

Correo electrónico |

|

|

Idioma1 |

Nivel de acceso2: |

|

Sistema operativo |

|

|

Nombre y apellidos |

|

|

NIF |

|

|

Teléfono |

|

|

Correo electrónico |

|

|

Idioma1 |

Nivel de acceso2: |

|

Sistema operativo |

|

RESPONSABLE DE INFORMÁTICA:

|

Nombre y apellidos |

|

NIF |

|

Teléfono |

|

Correo electrónico |

1 El idioma se podrá cubrir «gallego» o «castellano» según se desee.

2 Acceso. Si se ponen «total», se podrán ver todos los expedientes presentados; si se ponen «parcial», sólo se podrán ver los expedientes grabados por ese usuario exclusivamente.